A Economia segundo Damásio

António Damásio

No seu livro "O Erro de Descartes", Damásio já tinha referido que um dos testes experimentais utilizados para validar a sua hipótese do marcador somático (HMS), o jogo de cartas, simulava o ambiente da vida económica. Sobre este teste veja-se o post do Pura Economia Iowa Gambling Task.

Antoine Bechara

A HMS, proposta com base em testes reais, faz também sentido em termos lógicos: é muito difícil, ou mesmo impossível para o cérebro humano, processar conscientemente toda a (muita) informação necessária a uma tomada de decisão vantajosa, particularmente quando, em situação de perigo (como terá acontecido ao longo da fase pré-histórica de desenvolvimento humano) é essencial decidir muito rapidamente.

Outra revelação do texto é a descrição de situações em que a participação do mecanismo emocional pode ser prejudicial à tomada de decisão:

«A HMS reporta-se a emoções que fazem parte integral da tarefa decisional em causa. Por exemplo, quando temos de decidir se devemos acelerar na auto-estrada porque estamos atrasados, o "pensamento" de vir a ser parado pela polícia ou o "pensamento" de poder sofrer um acidente desencadeiam estados somáticos emocionais (p.ex.: alguma forma de medo). Mas estes estados somáticos são integrantes da tarefa decisional em causa, isto é: acelerar ou não acelerar.Na aplicação da HMS à Economia, os autores partem da "assumpção dos economistas" de que as decisões decorrem da avaliação de resultados futuros de várias opções ou alternativas, através de algum tipo de análise custo-benefício": as emoções estão de fora. Ora a HMS fornece evidência à noção de que, frequentemente, as pessoas decidem na base de "palpites" e avaliação subjectiva das consequências.

(...)

«Contudo, a indução de estados somáticos que não estão relacionados com a tarefa em causa (por exemplo, receber uma chamada telefónica sobre a morte de algum familiar enquanto se conduz) pode tornar-se disruptiva.»

Peter Drucker

Damásio e Bechara dividem os indutores de estados somáticos (ou emocionais) entre primários (p.ex.: encontrar uma cobra, ou a previsão de que se vai efectivamente encontrar uma) e secundários (p.ex.:a memória de ter encontrado uma cobra, ou imaginar a hipótese de a poder vir a encontrar). Estas situações podem ser transferidas para questões financeiras: receber a notícia de que se perdeu/ganhou dinheiro, ou prever que se vai efectivamente perder/ganhar (indutores primários) ou a memória de se ter perdido/ganho dinheiro ou colocar a hipótese de se vir a perder/ganhar dinheiro (indutor secundário).

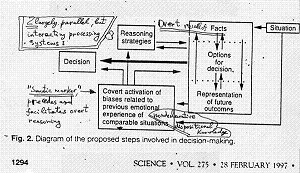

Diagrama retirado do artigo "Deciding Advantageously Before Knowing the Advantageous Strategy" de Damásio, Bechara et al (Science, 1997) que resume as descobertas de Damásio e da sua equipa sobre a decisão instintiva e o marcador somático. [clique para ampliar]

Outra proposta interessante é a explicação de paradoxos como o ser mais fácil realizar despesas com o uso de um cartão de crédito do que entregando directamente notas e moedas (dado o modo diferente como o CVM organiza a informação relativa ao que é "concreto/tangível" e ao que é "abstracto") ou o de tomarmos decisões diferentes (embora perante as mesmas probabilidades de ganhar ou perder) conforme esteja entre as opções uma "perda certa" ou um "ganho certo" - inconsistência que já tinha sido descoberta por Kahneman e Tversky e incorporada na sua Teoria da Prospectiva:

Não deixa de parecer estranha esta forma de organização do processo decisional. No entanto, muitas outras descobertas da neurobiologia provam a coexistência, no cérebro humano, de mecanismos sofisticados de pensamento racional juntamente com outros de complexidade inferior. Tal é o caso de certos sinais de perigo, canalizados pela visão, que seguem um atalho para o sistema nervoso simpático (automático) antes mesmo de o cérebro consciente ter "pensado no assunto". Ou ainda o facto de um desenho de uma cara que nos olha influenciar o nosso comportamento, apesar de conscientemente sabermos que se trata só de um desenho.«A Teoria da Prospectiva sugere que os indivíduos tomam decisões irracionais, o que é contrário ao senso comum. (...) As pessoas simplesmente não gostam de perder. Por exemplo, as pessoas preferem um ganho seguro de 100€ a uma probabilidade de 50% de ganhar 200€ ou nada (ou seja, são adversos ao risco em face de um ganho seguro). Por outro lado, evitam uma perda certa de 100€ e optam pela hipótese com 50% de probabilidade de perder 200€ ou perder nada (ou seja, procuram o risco em face de uma perda certa). Esta observação contradiz os fundamentos da Economia actual, que retrata os consumidores como decisores racionais.

Amos Tversky«As observações de Kahneman e Tversky foram engenhosas porque revelaram aspectos das escolhas económicas dos humanos que eram contrárias à sabedoria convencional. Contudo, a teoria não explicava porque é que os humanos decidiam daquela maneira; o modelo do marcador somático oferece umas explicação neurobiológica pela qual a informação que revela resultados seguros desencadeia respostas somáticas mais fortes do que a informação sobre resultados menos seguros. Portanto a certeza do ganho de 100€ desencadeia uma resposta somática mais forte do que a provável perda de 200€.

Daniel Kahneman

«Um ponto mais importante aqui, que provavelmente não foi abordado pela Teoria da Prospectiva, é que a "procura do risco" ou "aversão ao risco" podem ser modulados por estados somáticos "de fundo". i.e., estados somáticos pré-existentes desencadeados antes dos eventos económicos.»

(Damásio já tinha abordado este paradoxo no artigo "Investment Behavior and the Negative Side of Emotion")

[a continuar]